Методика ведения раздельного учета по ндс образец

>>> Опубликовано: - 10.09.2017 - 2774 Просмотров

Практики, проводки и образцы заполнения документов. Образец согласия на обработку персональных данных (с 1 июня). Методика ведения раздельного учета, исходя из себестоимости товаров. Образец согласия на обработку персональных данных (с 1 июня).

То есть пропорция может определяться по данным одного месяца, а не всего налогового периода. На этом основании, если организация в первом или втором месяце квартала приобретала объекты основных средств или нематериальных активов, используемые одновременно в облагаемых и не облагаемых НДС операциях, она вправе рассчитать долю выручки от облагаемых НДС операций в общей сумме выручки за месяц, в котором был приобретен объект основных средств или нематериальный актив, и принять к вычету сумму НДС, учтенную в течение такого месяца на соответствующем субсчете к счету 19, например на субсчете 19.

Н/О-ОС (НМА), предназначенном для учета НДС по основным средствам и нематериальным активам, используемым одновременно для облагаемых и необлагаемых операций. А часть суммы НДС, оставшейся на этом субсчете счета 19 по каждому объекту основных средств или нематериальных активов, включить в стоимость такого объекта. Приобрела основное средство за 118 000 руб. В этом же месяце организация приняла данный объект к учету и установила срок его полезного использования - 50 месяцев. Объект одновременно используется как в облагаемых, так и в не облагаемых НДС операциях.

Значит, "входной" НДС следует частично отнести на увеличение стоимости объекта, а частично принять к вычету. В октябре 2015 года стоимость не облагаемых НДС отгрузок составила 2 000 000 руб. А стоимость отгрузок, облагаемых НДС, - 3 000 000 руб. Рассчитаем сумму "входного" НДС, которую следует включить в первоначальную стоимость объекта основного средства. Часть "входного" налога предъявлена к вычету. Пунктом 4 статьи 170 НК РФ установлен порядок ведения раздельного учета "входного" НДС только в случае, если налогоплательщик одновременно осуществляет облагаемые НДС и освобождаемые от налогообложения операции.

НК РФ не содержит прямой нормы, обязывающей налогоплательщика вести раздельный учет "входного" НДС при осуществлении операций, облагаемых НДС по разным ставкам (0% и 18% или 0% и 10%). Однако особый порядок принятия к вычету "входного" НДС по операциям, облагаемым по нулевой ставке, на практике приводит к необходимости ведения раздельного учета (п. "Входной" НДС по таким операциям принимается к вычету на момент определения налоговой базы, установленный ст. Поэтому раздельный учет "входного" НДС должны вести и те налогоплательщики, которые осуществляют операции, облагаемые НДС по ставкам 0% и 18 (10)% (Письма Минфина России от 06.

В отношении экспортеров установлено, что НДС надо отдельно учитывать по каждой экспортной поставке (п. Никаких правил ведения раздельного учета для таких налогоплательщиков в гл. НК РФ предусмотрено, что порядок определения суммы налога, относящейся к товарам (работам, услугам), имущественным правам, приобретенным для производства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по налоговой ставке 0 процентов, устанавливается принятой налогоплательщиком учетной политикой для целей налогообложения (Письма Минфина России от 29.

Согласно разъяснениям, данным в Письме УФНС России по г. N 19-11/19188, в рассматриваемом случае необходимым требованием к методике раздельного учета затрат является возможность исчисления на основании данных бухгалтерского учета и объективных критериев (выбираемых налогоплательщиком самостоятельно) оплаченной части НДС, приходящейся на материальные ресурсы (работы, услуги), фактически использованные при производстве и (или) реализации экспортируемой продукции.

Раздельный учет НДС на простых примерах

При разработке методики необходимо учитывать, что распределение НДС по материальным ресурсам (работам, услугам), в том числе основным средствам и нематериальным активам, между видами продукции производится в пропорции, в которой материальные ресурсы (работы, услуги) используются при производстве и (или) реализации этих видов продукции. Фактически это означает, что при осуществлении экспортных операций особый порядок применения вычетов распространяется не только на суммы "входного" НДС по товарам, реализованным на экспорт, но и на суммы "входного" НДС по всем товарам (работам, услугам), имущественным правам, прямо или косвенно связанным с осуществлением экспортных операций (Письма Минфина России от 10.

При определении в учетной политике методики ведения раздельного учета организации, осуществляющей операции, облагаемые по разным ставкам - 0% и 18 (10)%, нужно установить порядок определения пропорции (абз.

Распределение НДС при раздельном учете

Либо определять ее исходя из стоимости отгруженных на экспорт товаров в общей стоимости товаров, отгруженных за налоговый период, то есть использовать порядок, предусмотренный п. Либо использовать любой другой обоснованный метод распределения НДС (например, распределить пропорционально стоимости продукции, отгруженной на экспорт и на внутренний рынок, затратам на производство продукции, отгруженной на экспорт и на внутренний рынок, и т. Так, в учетной политике для целей налогообложения для определения суммы НДС, подлежащей вычету по товарам, работам, услугам, используемым при производстве и реализации экспортных товаров, можно установить такой порядок определения пропорции (Постановления ФАС Уральского округа от 28.

N Ф09-5252/08-С2 по делу N А47-8664/07, ФАС Восточно-Сибирского округа от 25. Суммы НДС по расходам, относящимся к производству и реализации товаров как на экспорт, так и на внутреннем рынке, определяются исходя из произведения НДС по приобретенным и подтвержденным счетами-фактурами товарно-материальным запасам, работам, услугам, относящимся к производству и реализации товаров на внутреннем рынке и на экспорт, на соотношение себестоимости экспортной продукции, которая рассчитывается как стоимость единицы продукции, сложившаяся в отчетном периоде, умноженная на количество отгруженной на экспорт продукции, к себестоимости продукции (работ, услуг), реализованной в отчетном месяце на внутреннем рынке и на экспорт, которая рассчитывается как себестоимость единицы продукции, сложившаяся в отчетном месяце, умноженная на количество отгруженной на экспорт и на внутренний рынок продукции.

Методика раздельного учета НДС

Для определения себестоимости продукции (работ, услуг), реализованной в отчетном месяце, используются данные бухгалтерского учета. Суммы НДС, относящиеся к экспорту, распределяются между экспортными отгрузками (таможенная декларация) отчетного месяца пропорционально приходящейся на каждую отгрузку (таможенную декларацию) себестоимости отгруженной продукции (стоимости реализации, объему реализованной продукции) и принимаются к вычету по мере подтверждения экспорта.

Организация приобрела ТМЦ на сумму 1 180 000 руб. (в том числе НДС - 180 000 руб. При этом выручка от реализации товаров в I квартале 2015 г. Общая сумма выручки с учетом экспорта - 2 000 000 руб. Соответственно, НДС по приобретенным ТМЦ, относящийся к экспортной деятельности, составил 36 000 руб. Организация приобрела ТМЦ на сумму 1 180 000 руб. (в том числе НДС - 180 000 руб.

За этот же период организация отгрузила продукцию, себестоимость которой составила 500 000 руб. Из них себестоимость экспортной продукции - 50 000 руб. Следовательно, экспортный НДС составляет 18 000 руб. "Правило 5 процентов", позволяющее не делить "входной" НДС только в этом, единственном случае закреплено в абз. Согласно этому правилу при одновременном наличии облагаемых и не облагаемых НДС операций организация может не вести раздельный учет "входного" НДС и принимать его к вычету полностью (по прямым и общехозяйственным расходам) в общеустановленном порядке, если за налоговый период доля совокупных расходов на осуществление всех необлагаемых операций не превысила 5% общей величины расходов за соответствующий квартал (абз.

Согласно правовой позиции Президиума ВАС РФ часть суммы "входного" налога по общехозяйственным расходам, приходящаяся на операции, местом реализации которых признается территория иностранного государства, должна учитываться в стоимости товаров (работ, услуг), формирующих указанные расходы налогоплательщика (Постановление Президиума ВАС РФ от 05. НК РФ необходимо брать в расчет общую сумму расходов по всем необлагаемым операциям.

Обязанность ведения раздельного учета НДС

Исчисление 5%-ной величины расходов в отношении одной из нескольких осуществляемых налогоплательщиком операций, освобождаемых от обложения НДС, гл. Соответственно, отказаться от раздельного учета "входного" НДС можно только в том случае, если совокупная сумма расходов по всем необлагаемым операциям не превышает 5% общей величины расходов за соответствующий квартал. Такой вывод сделан в Письме ФНС России от 03. N ЕД-4-3/12919@, которое размещено на сайте ФНС в разделе "Разъяснения ФНС, обязательные для применения налоговыми органами".

Аналогичное мнение ранее было высказано в Письме Минфина России от 06. Организация осуществляет операции, подлежащие налогообложению НДС, и операции, не подлежащие налогообложению (освобождаемые от налогообложения).

Оставьте первый комментарий

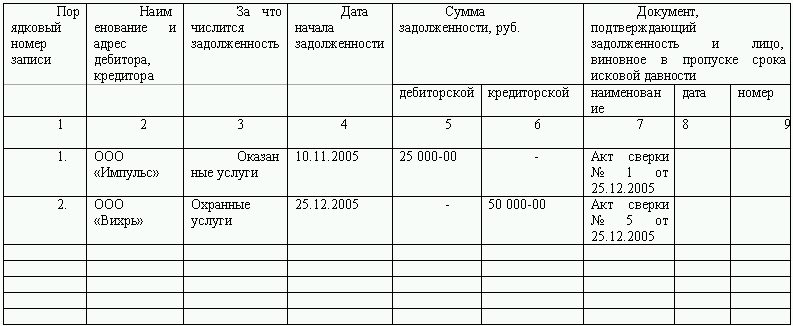

При этом доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, не облагаемых НДС составила 9,09% (табл. Расходы на производство товаров (без НДС), руб. В том числе расходы на производство товаров и др. Операции по которым не подлежат налогообложению, руб. В данном случае налогоплательщик превысил 5%-ный барьер, установленный п. Следовательно, суммы НДС подлежат вычету не в полной сумме, а в пропорции, которая приходится на облагаемые и не облагаемые НДС операции.

Раздельный учет НДС ведут организации, которые сочетают операции, облагаемые НДС, с льготными.

Распределять «входной» НДС между видами деятельности вынуждены и те, кто совмещает общую систему с ЕНВД. Расскажем, как вести раздельный учет НДС при наличии операций необлагаемых НДС. Наши рекомендации будут полезны компаниям, которые платят. А также тем, кто совмещает уплату ЕНВД с общим режимом. Ведь чтобы определять суммы НДС, которые можно отнести на расходы, тоже нужен раздельный учет. При проверке контролеры потребуют показать им учетную политику. А в ней должны быть закреплены правила раздельного учета (ст.

И если у вас методика учета не описана, инспекторы могут снять вычет НДС. Даже если на самом деле вы ведете раздельный учет НДС.

Обязанность ведения раздельного учета НДС

В такой ситуации можно попробовать отстоять свою позицию в арбитраже. Ведь иногда судьи высказывают мнение, что компания не обязана закреплять правила раздельного учета НДС в учетной политике. Но не исключено, что дело выиграют налоговики.

Ведь их позицию поддержали судьи ВАС в. Основная задача раздельного учета НДС — из «входного» НДС вычленить ту часть, которая относится к облагаемым операциям. Эту сумму вы сможете поставить к вычету.

Распределение НДС при раздельном учете

Остальную часть налога вам придется включить в стоимость приобретенных товаров (работ, услуг) или же отнести на расходы. Для этого нужно распределить не только суммы НДС, но и товары, выручку, расходы. Обычно для этого к счетам 19, 41, 90, 91 и т. При этом желательно развести учет между видами деятельности по максимуму. Ведь чем меньше расчетных методов, тем менее вероятны придирки со стороны проверяющих. Компания торгует товарами оптом и в розницу.

По оптовой торговле она платит налоги по обычной системе, а по рознице применяет ЕНВД. Идеальный вариант — когда сразу понятно, для какой деятельности закуплена продукция. Тогда НДС по товарам, которые предназначены для продажи оптом, можно сразу поставить к вычету. А по товарам для розницы — учесть в их стоимости. К сожалению, даже в этом случае будут суммы НДС, которые так распределить не удастся. Это обычно относится к общехозяйственным и общепроизводственным расходам, которые учитываются на счетах 26, 25, 44.

Да и развести сами товары не всегда получается. Например, в момент покупки бухгалтер может не знать, будут они проданы оптом или в розницу.

НДС по товарам (работам, услугам), приобретенным для оптовой и розничной торговли». На последнем субсчете вы учтете НДС по общехозяйственным расходам и основным средствам, использующимся одновременно в облагаемых и льготных операциях. Также этот субсчет пригодится, когда назначение товаров (работ, услуг) еще неизвестно. Счета - фактуры по товарам, работам или услугам, которые учтены на субсчете 1, сразу (если, конечно, выполняются все стандартные условия для вычета).

Счета - фактуры, относящиеся к субсчету 2, регистрировать не нужно.